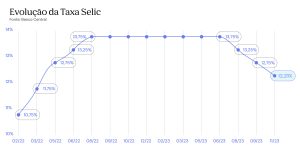

O Comitê de Política Monetária (Copom), anunciou nesta quarta-feira (01), um novo corte de 0,5 ponto percentual na Taxa Selic, a taxa básica de juros da economia brasileira. Com isso, ela fica balizada em 12,25% ao ano. Esse é o menor patamar desde maio de 2022. O Banco Central já sinalizou que deve manter a tendência de queda de 0,5 ponto percentual para a próxima reunião, marcada para dezembro.

Em nota, o Comitê afirmou que a decisão “é compatível com a estratégia de convergência da inflação” e “também implica suavização das flutuações do nível de atividade econômica e fomento do pleno emprego”.

João Boos, diretor comercial da Franq, afirma que o novo corte na taxa básica de juros deve beneficiar consumidores, empresas e o setor industrial e aquecer ainda mais a economia brasileira.

“As pessoas vão buscar ainda mais por crédito imobiliário, financiamento de veículos, entre outros produtos financeiros. Todo mundo quer realizar um sonho, e agora está ainda mais barato tirar os sonhos do papel. O setor industrial como um todo também é impactado. As indústrias são consumidoras contumazes de recursos de terceiros, independente do tamanho, estão sempre emprestando dinheiro para se autofinanciar e girar a operação. À medida que as taxas de juros reduzem, o recurso de terceiro fica mais barato e as indústrias aquecem a produção”, explica o diretor comercial da Franq.

A queda da Taxa Selic também representa mais oportunidades para os Personal Bankers. João Boos destaca que os bancários autônomos da Franq possuem um portfólio com produtos e soluções financeiras para atender às necessidades tanto de consumidores, quanto de empresas e indústrias.

“O Personal Banker é a peça chave no meio do caminho, porque ele ajuda tanto a pessoa que está querendo realizar um sonho, quanto a indústria que está precisando captar recurso para aumentar sua capacidade produtiva, pagar décimo terceiro… A queda da Selic, somada ao de final de ano, que é um período com mais dinheiro circulando e maior necessidade de recursos para pagar todos os custos desse período, formam um perfeito momento para o Personal Banker decolar nas suas operações”, afirma Boos.

A última reunião do Copom de 2023 está marcada para os dias 12 e 13 de dezembro. A expectativa dos economistas é que o Banco Central anuncie o quarto corte consecutivo e a Selic encerre o ano em 11,75% ao ano.

Confira abaixo a nota do Copom na íntegra:

O ambiente externo mostra-se adverso, em função da elevação das taxas de juros de prazos mais longos nos Estados Unidos, da resiliência dos núcleos de inflação em níveis ainda elevados em diversos países e de novas tensões geopolíticas. Os bancos centrais das principais economias permanecem determinados em promover a convergência das taxas de inflação para suas metas em um ambiente marcado por pressões nos mercados de trabalho. O Comitê avalia que o cenário exige atenção e cautela por parte de países emergentes.

Em relação ao cenário doméstico, o conjunto dos indicadores de atividade econômica segue consistente com o cenário de desaceleração da economia nos próximos trimestres antecipado pelo Copom. A inflação cheia ao consumidor manteve trajetória de desinflação, mas segue acima do intervalo compatível com o cumprimento da meta de inflação, enquanto as medidas mais recentes de inflação subjacente ainda se situam acima da meta para a inflação.

As expectativas de inflação para 2023, 2024 e 2025 apuradas pela pesquisa Focus encontram-se em torno de 4,6%, 3,9% e 3,5%, respectivamente.

As projeções de inflação do Copom em seu cenário de referência* situam-se em 4,7% em 2023, 3,6% em 2024 e 3,2% em 2025. As projeções para a inflação de preços administrados são de 9,3% em 2023, 5,0% em 2024 e 3,6% em 2025.

O Comitê ressalta que, em seus cenários para a inflação, permanecem fatores de risco em ambas as direções. Entre os riscos de alta para o cenário inflacionário e as expectativas de inflação, destacam-se (i) uma maior persistência das pressões inflacionárias globais; e (ii) uma maior resiliência na inflação de serviços do que a projetada em função de um hiato do produto mais apertado. Entre os riscos de baixa, ressaltam-se (i) uma desaceleração da atividade econômica global mais acentuada do que a projetada; e (ii) os impactos do aperto monetário sincronizado sobre a desinflação global se mostrarem mais fortes do que o esperado. O Comitê avalia que a conjuntura, em particular devido ao cenário internacional, é mais incerta do que o usual e exige cautela na condução da política monetária.

Tendo em conta a importância da execução das metas fiscais já estabelecidas para a ancoragem das expectativas de inflação e, consequentemente, para a condução da política monetária, o Comitê reafirma a importância da firme persecução dessas metas.

Considerando a evolução do processo de desinflação, os cenários avaliados, o balanço de riscos e o amplo conjunto de informações disponíveis, o Copom decidiu reduzir a taxa básica de juros em 0,50 ponto percentual, para 12,25% a.a., e entende que essa decisão é compatível com a estratégia de convergência da inflação para o redor da meta ao longo do horizonte relevante, que inclui o ano de 2024 e o de 2025. Sem prejuízo de seu objetivo fundamental de assegurar a estabilidade de preços, essa decisão também implica suavização das flutuações do nível de atividade econômica e fomento do pleno emprego.

A conjuntura atual, caracterizada por um estágio do processo desinflacionário que tende a ser mais lento, expectativas de inflação com reancoragem apenas parcial e um cenário global desafiador, demanda serenidade e moderação na condução da política monetária. O Comitê reforça a necessidade de perseverar com uma política monetária contracionista até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas.

Em se confirmando o cenário esperado, os membros do Comitê, unanimemente, anteveem redução de mesma magnitude nas próximas reuniões e avaliam que esse é o ritmo apropriado para manter a política monetária contracionista necessária para o processo desinflacionário. O Comitê enfatiza que a magnitude total do ciclo de flexibilização ao longo do tempo dependerá da evolução da dinâmica inflacionária, em especial dos componentes mais sensíveis à política monetária e à atividade econômica, das expectativas de inflação, em particular daquelas de maior prazo, de suas projeções de inflação, do hiato do produto e do balanço de riscos.

Votaram por uma redução de 0,50 ponto percentual os seguintes membros do Comitê: Roberto de Oliveira Campos Neto (presidente), Ailton de Aquino Santos, Carolina de Assis Barros, Diogo Abry Guillen, Fernanda Magalhães Rumenos Guardado, Gabriel Muricca Galípolo, Maurício Costa de Moura, Otávio Ribeiro Damaso e Renato Dias de Brito Gomes.

* No cenário de referência, a trajetória para a taxa de juros é extraída da pesquisa Focus e a taxa de câmbio parte de USD/BRL 5,00, evoluindo segundo a paridade do poder de compra (PPC). O preço do petróleo segue aproximadamente a curva futura pelos próximos seis meses e passa a aumentar 2% ao ano posteriormente. Além disso, adota-se a hipótese de bandeira tarifária “verde” em dezembro de 2023, de 2024 e de 2025. O valor para o câmbio foi obtido pelo procedimento de arredondar a cotação média da taxa de câmbio USD/BRL observada nos dez dias úteis encerrados no último dia da semana anterior à da reunião do Copom, conforme anunciado no Relatório de Inflação de setembro de 2023.